金鹰基金股票研究部战略研究员金达来

杨刚,首席经济学家、股权研究部总经理

a股上周突破震荡盒后,5月25日a股成交量大幅上涨,标志着a股连续两个月的盘整格局自春节以来已完全逆转。收盘时,上证综指上涨2.40%,至3581点,创业板指数上涨2.79%,至3227点。沪深两市主要股指全线上涨,两市成交量突破万亿元。

在深湾28个一级产业中,休闲、餐饮、非银行、银行、军工、计算机、医药领涨,日涨幅分别为4.43%、4.35%、4.13%、3.79%、3.11%、2.77%和2.41%,各行业均录得涨幅。此外,毛指数上涨3.19%。食品、饮料、医药等传统泛消费核心资产。在该机构成立之初就有大量库存的银行,今年与大幅增持头寸的银行一起上涨。非银行(经纪)、军工、计算机等。此前市场相对乐观、基本面不断改善、性价比较好的a股,今年继续表现疲弱,这是今日a股市场的一个显著特征。

最近,我们明确提醒,国内经济有望继续保持积极趋势,行业整体繁荣并不差。在担心政策迅速收紧、估值仍有待消化的a股投资者的纠缠进一步释放后,市场有望启动新一轮行情。人们还预计,市场将受益于流动性担忧的缓解,并在更高的中心表现,风格转变(或轮换)将加快。

在这里,我们将进行进一步的分析,以便更准确地观察和了解市场传递的最新信息,进一步估计a股市场短期可能的推演。

一方面,近期A股投资在大类资产轮动中已成为较佳选项。

5月19日,首先,针对大宗商品、比特币等资产炒作行为,近期政策面已明确表现出抑制态度。做出安排,确保大宗商品的供应和价格,遏制不合理的价格上涨。5月21日,金融稳定发展委员会进一步要求“严厉打击比特币的挖掘和交易”。此外,随着印度等新兴市场国家疫情的缓解,全球新确诊病例数有所下降,供应不足导致的通胀预期也将下调,短期商品价格难以大幅上涨。

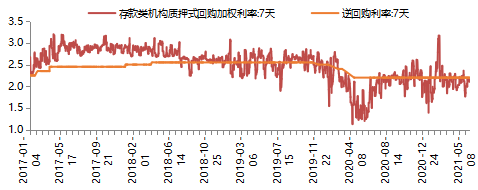

自5月份以来,其次,在政策不急转弯,市场流动性仍保持相对合理充裕的情况下,地产、债券、货币基金等中短期低预期收益的资产配置领域,难以形成持续的吸引。相比之下,A股估值水平仍较为合理,配置性价比凸显。,存款机构的质押式回购利率一直低于反向回购利率。直观上可以理解为当前市场利率比政策利率低近20BP,说明当前市场货币资金比较充裕。春节以来,10年期国债利率也在3个月内快速下降20个基点以上,接近3%。同时,地方债券后续发行仍存在不确定性。此外,货币基金的收益(以余额宝为例)已经下降到2%。但在国内居民传统资产配置的重要一端,房地产继续受到政策的严重打压,前期明确的政策取向没有改变。

相比之下,a股在春节后遭遇大幅回撤,并在接下来的两个月进行了整合。目前上证指数和创业板指数处于50%-70%的历史分位数区间,估值水平已经相对比较合理。相比较而言,a股在资产配置上的吸引力迅速凸显。

另一方面,A股自身结构上也存在轮动的契机。

5月以来其一,随着顺周期风格的弱化,及流动性担忧的缓解,部分存量资金正在向仍具吸引力的优质白马板块转换。a股市场的特点是前周期与白马团团盘的轮换。我们之前也讨论过,由于PPI的峰值和政府担保的预期影响,顺周期性在经历了快速增长后正在进入疲软和休整阶段,而股票型轮换基金可能会因为货币紧缩的担忧缓解而再次转向优质白马资产。

5月21日在其二,外资等增量资金也为市场轮动提供弹药。召开的金融稳定发展委员会会议再次讨论了人民币汇率问题,会议要求进一步推进利率市场化改革,并要求

其三,监管层严厉打击“市值管理”,市场风格向价值板块回归,A股市场生态有望持续改善。5月22日,在中国证券业协会第七次会员大会上,证监会主席易会满表示,证监会对虚假市值管理始终保持“零容忍”态度,严厉打击利益链中的利害关系方。并且我们对最近比较关注的相关事件做了清晰的分析和解读。重申下我们的观点:长期来看,在a股市场生态进一步改善、投资者合法权益得到更有效保护的预期下,基本面优秀、发展前景良好的好公司有望继续受到广泛关注,并可能获得长期估值溢价,而经营平淡但“沉迷”主题处理和资本提升的业绩不佳公司将被越来越多的理性投资者抛弃。改变它

角度讲,“向阳而生”,也是最终能推动国内资产管理行业实现“基业长青”的最基本保障。对于金融板块,如果站在轮动的视角,或更易理解为何它能够重新得到机构资金的青睐。我们认为,核心还在于,银行、券商为代表的权重金融板块业绩有良好支撑,且估值便宜,是当前市场轮动行情中阻力较小的方向。银行板块受益于经济修复,息差和资产质量能够持续向好,行业整体PB估值不到1倍;券商板块受益于资本市场制度建设和连续数年不差的资本市场表现,业绩有强力保障,龙头券商及相关板块估值都具备吸引力。预期权重板块大涨将进一步带领市场情绪回暖,由此支撑指数进一步突破上行。

展望后市,我们认为当下可以继续适度乐观。维持此前的判断,海内外经济仍处于较好的阶段,但A股市场将会在担忧收紧与预期修正中出现不断反复,市场将在更高中枢上有所表现。盈利驱动主导下,行情分化也将持续,风格轮动加速。

新能源、医药等前期抱团的赛道型品种,可重点围绕性价比择股。另外,近期关注能通过自身产品涨价、溢价能力较强、需求旺盛对抗成本压力的部分中游制造业,尤其是行业龙头,包括家电、汽车、机械等。通胀向上和政策调控的纠结,将促使钢铁、煤炭等顺周期板块进入高位震荡,体现出更多是跌出来的机会。银行等高股息的“类债”资产,仍是中期看好的重要方向,券商估值修复机会有望延续,并可能继续成为此轮行情中的重要旗手。

风险提示:

数据来源:wind,截至2021.5.25

本资料所引用的观点、分析及预测仅为研究人员个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。