原标题:股票基金加仓这两个方向

市场的调整如期而至。在此期间,市场的三条主线:CRO/CXO、新能源和白酒仍然受到机构的重视。医美观念和琅琊股减持,给情绪泼了一盆冷水。目前,股票基金的行动仍然频繁。

1、权益性基金调仓,追捧海康威视、药明康德

据统计,a股增长逻辑最强的白酒行业,依然是股权基金的标准重仓。据统计,一季度末共有1476只基金持有贵州茅台重仓,共持有6993.7万股,比上季度增加731.97万股。e基金、汇天富、景顺长城是持有贵州茅台最多的三家基金公司,市值分别为224亿元、141亿元、123亿元。

贵州茅台继续“稳坐”公募基金榜首,市值1405亿元,比去年第四季度末增加153.94亿元。部分股权公募基金在贵州茅台流通股中的积极投资比例也从去年第四季度末的4.98%上升至5.57%。尽管多年后才回来,贵州茅台经历了一波超过20%的下跌,并被外资减持。

然而,最近外国投资者又开始购买贵州茅台。全球最大的中国股票基金是瑞银(卢森堡)中国精选股票基金(美元)。今年4月,他们增加了在贵州茅台的头寸。持股数量较3月底增长3.39%,持股市值9.18亿美元(约合人民币58.7亿元)。

今年3月,该基金还增加了在贵州茅台的头寸。截至3月底,该基金在贵州茅台的持股数量比2月底增加了14.96%,成为第三大尴尬股。

同样在4月份,全球第四大中国股票基金——摩根中国a股机会基金增加了在贵州茅台和五粮液的头寸。数据显示,基金持有的贵州茅台股份数量较3月份增加741.58%,股票市值约16.4亿港元(约13.52亿元人民币)。

从这些机构的行为来看,即使在过去,当市场暴跌时,这些机构的第一选择也是抄底。可以看出,白酒指数在第二年暴跌后又创新高。

除贵州茅台外,五粮液继续占据公募基金第二大尴尬位置,泸州老窖股份有限公司尴尬位置排名由第七上升至第六。公募基金持有上述两只白酒股的持仓市值分别为1015.61亿元和463.02亿元。

截至第一季度末,统计的3544只主动投资部分股票型基金中的十大尴尬股为:贵州茅台、五粮液、Hikvision、中国钟勉、宁德时报、泸州老窖股份有限公司、迈瑞医疗、无锡制药、美的集团、龙基。

其中海康威视视已经晋身为公募基金第三大重仓股,基金持股比例占总股本2.83%,占比提升约1.3%。而且超过600多家机构持仓,易方达、中欧、兴全、景顺长城等等多家基金。

在这些机构中,冯旗下的高一临山一号基金的份额最大。根据最新的公司报告,它仍然是第三大流通股股东,期末市值超过120亿元人民币。

2、权益性基金加仓TMT,中游制造

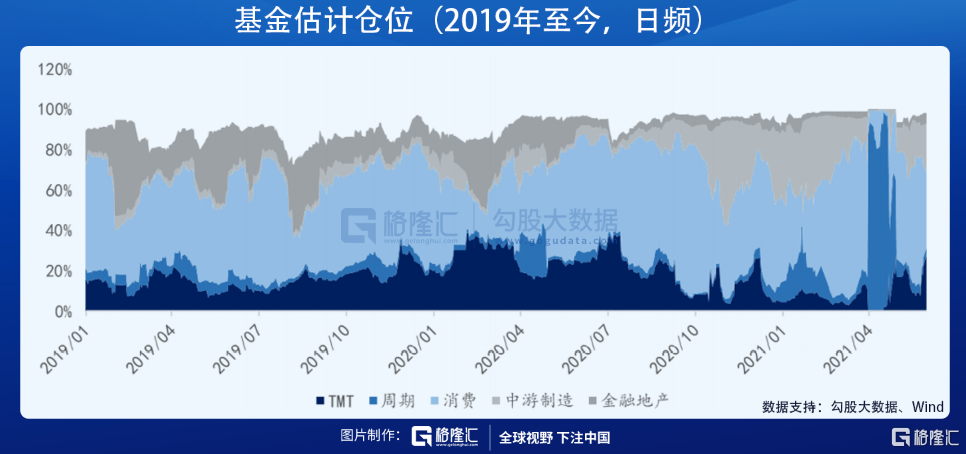

根据信达证券的研究报告,在对股票型基金经理转换风格进行逻辑考察的基础上,手工定义了五种风格类别:TMT、周期、消费、中游制造、金融地产。根据风格偏差模型(以部分股票混合型和普通股票型基金为样本),股票型基金本周将开放TMT和中游制造板块。

还指出上图是基金风格的预估持仓与实际持仓的对比。历史上估计位置和真实位置的绝对水平是不一样的,但是模型测得的五个风格位置的相对变化趋势是接近真实位置的。

据研究,近期内,股票型基金的行业择时能力和选股能力正在缓慢下降;目前基金的行业择时能力强于选股能力。同时根据模型结果摘选出来分别代表过去1年中行业择时能力、选股能力最强的20只基金。