独家运营权及贵州茅台(600519,股吧)酒厂集团技术开发公司贵州牌-京御圣宴系列酒一级经销商资质,以此为切入点进入酱香型白酒领域,配合已有渠道拓展公司业务领域,打造新的利润增长点。

跨界收购,为何选白酒生意?

天眼查App显示,吉宏股份是一家彩印包装生产商,专注于彩印包装的设计、生产及销售,产品要盖快消品包装、食品包装、电子品包装、缓冲销售包装、冷藏包装等品类,具体包括卡纸包装瓦楞纸包装、硬盒包装和塑料软包装等,同时面向用户提供个性化定制、产品咨询等印前服务。

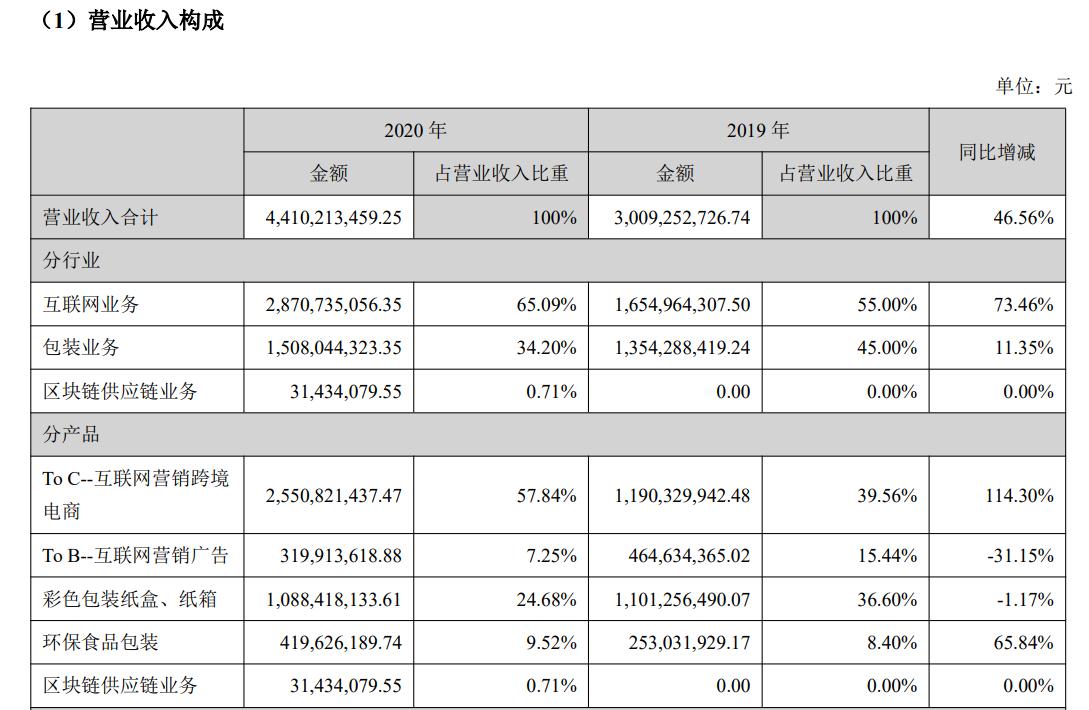

2020年年报显示,报告期内,吉宏股份主要业务分为互联网To B端(精准营销广告)和To C端(精准营销跨境电商),以及线下为客户提供全案包装设计及营销服务。公司包装业务主要客户均为食品、饮料、日化、餐饮等快消品行业细分领域龙头企业。

业绩方面,吉宏股份2020年度实现营业收入44.10亿元,同比增长46.56%;归属于上市公司股东的净利润5.59亿元,同比增长71.25%。

2020年报截图

不过,分产品来看,“赚钱”的几大产品,包括To C-互联网营销跨境电商、To B-互联网营销广告、彩色包装纸盒、纸箱、区块链供应链业务等均与白酒甚至是酒类不沾边。从毛利率来看,To C-互联网营销跨境电商为最高,达59.78%。

无独有偶,吉宏股份并不是头一个跨界看上白酒生意的公司。前不久,“蘑菇大户”众兴菌业(002772,股吧)拟收购圣窖酒业的跨界新闻就掀起了不小波澜。

据南方都市报报道,今年多家外业公司因白酒而备受关注。其中,岩石股份被称为典型代表。从今年开始,原本仍名为ST岩石的岩石股份,就伴随白酒股上涨行情开启了一轮上涨。从今年开市至今,该个股已涨停37次,滚动市盈率(TTM)已1017.93倍。

对于投资目的,吉宏股份在公告中如此表示——

“本次交易完成后,双方可进一步明晰消费群体、市场定位与发展方向,重塑古窖酒业的业务版图、运营管控流程及内部治理架构,共同建设集技术研发、包装设计、酿造生产、品牌管理、市场营销于一体的综合性酒企,借助公司资本市场平台所具备融资能力、品牌影响力、完整产业链和线上营销渠道优势,以及股权合作方完善的全国线下销售渠道,提供与消费群体深度匹配的产品,迅速扩大生产规模以满足销售渠道需求,持续塑造公司自有品牌形象,进一步提升公司的影响力和市场竞争力。”

吉宏股份“蹭”白酒热点并非首次。今年2月1日晚间,吉宏股份发布公告称,公司决定以免费方式向全体股东赠送白酒礼包一份,按照持股数量的不同,赠送的白酒礼包分为5个等级,其中最高等级系持股≥25万股,该等级可送茅台。

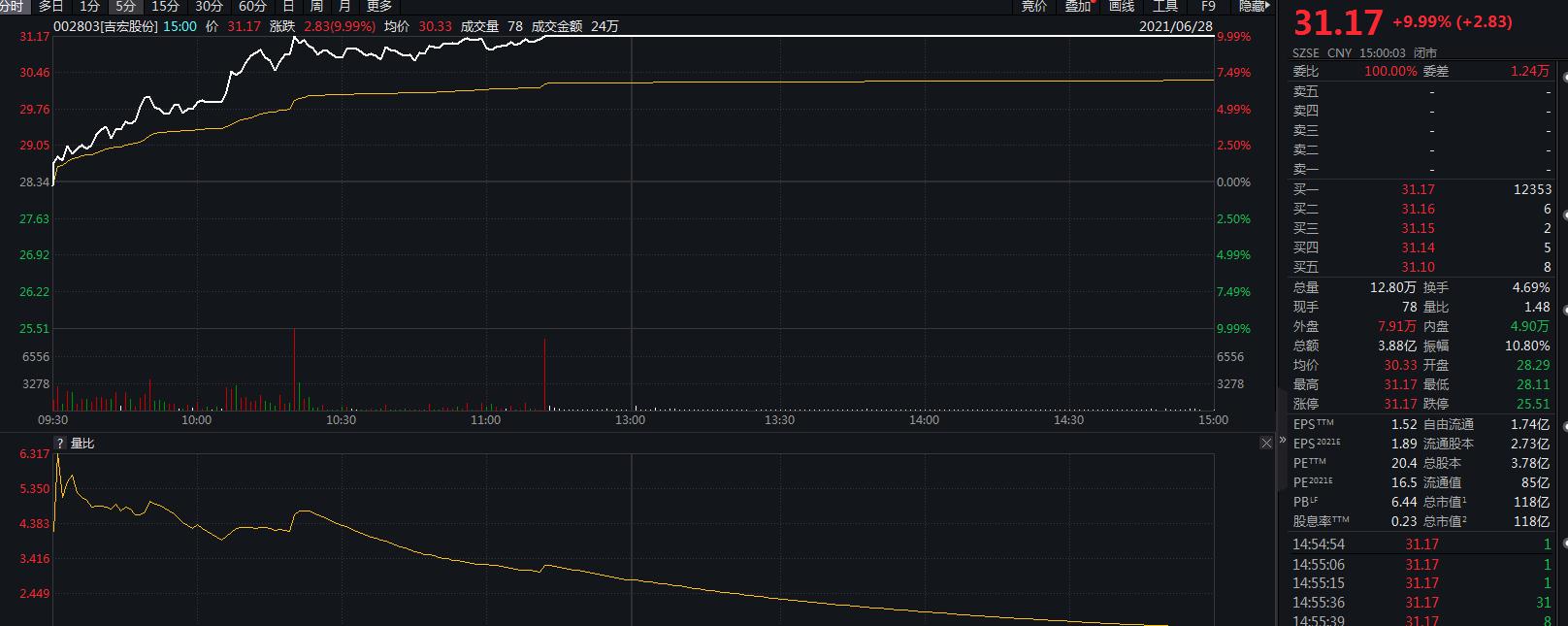

Wind截图

此外,交易行情显示,6月28日,吉宏股份以28.29元/股的价格低开。随后吉宏股份股价快速翻红并持续上扬,截至当日上午11点13分左右,在买盘的推动下,吉宏股份快速封上涨停板。截至6月28日收盘,吉宏股份报收于31.17元/股。该股连续四个交易日大涨31.63%。

监管出手,诸多疑点待解

29日上午,深交所对吉宏股份下发关注函,要求说明在标的资产业绩亏损、收入规模小、资产负债率高企情况下,高溢价收购标的资产的原因及必要性;是否迎合热点炒作股价。

关注函称,天眼查显示,古窖酒业2020年末资产总额8752.09万元,负债总额8600.14万元,净资产仅为151.95万元,2020年仅实现销售总额138.48万元,实现净利润-177.72万元,目前社保参保人数为40人。

2021年2月4日,钓台贡以1.75亿元交易对价取得古窖酒业100%股权,相较于古窖酒业2020年末净资产溢价率高达114倍。

深交所要求,吉宏股份说明公司在标的资产业绩亏损、收入规模小、资产负债率高企情况下,高溢价收购标的资产的原因及必要性、本次收购是否符合公司发展战略、能否提升上市公司经营质量、收购决策是否审慎合理,是否存在迎合热点炒作股价的情形。

另外,资金来源、流动性风险也受到监管关注。

关注函称,截至2021年一季度末,吉宏股份货币资金余额为8.87亿元。短期借款余额为3.52亿元,一年内到期的非流动负债3179.95万元,长期借款余额为2900万元。

深交所要求,吉宏股份说明拟收购古窖酒业资产的资金来源安排,公司是否具备足够支付能力,筹资收购古窖酒业资产对公司资金状况的影响,是否可能导致公司出现流动性风险。

针对吉宏股份股票自6月23日起连续多日上涨,其中6月23日、6月28日触及涨停的现象,深交所要求其提供完整的内幕信息知情人名单和本次交易进程备忘录,并自查相关主体是否存在接受采访、调研,泄漏内幕信息,直接或间接交易公司股票等情形。

专家:资本进入白酒炒作现象严重

白酒行业为何备受资本热捧?机构、业内人士是如何看待此次吉宏股份打的“算盘”呢?

甬兴证券首席经济学家许维鸿对中新经纬记者表示,支撑白酒行业的是消费升级。茅台产能扩张有限,背后是龙头企业产品的稀缺性。以上两个因素让高端白酒股票引领市场。优势品牌酒企会强者恒强,行业走向成熟,代价是一部分白酒品牌会逐渐消亡。

“中国经济依然在中高速增长,很多行业还没有进入相对稳定的竞争格局,白酒市场是相对确定性比较强的。因此,A股市场给白酒龙头公司相对高估值,也可以理解。”他说。

许维鸿认为,前几年很多企业跨界收购吃了亏。这几年,中国已经告别资本短缺时代,有富余资金的企业,收购白酒产能,只要能维持良性运转,就是可持续的了。毕竟,白酒是一个消费体验为核心的产品,差异化是必然趋势。

许维鸿建议投资者,用蒸馏酒的思路看待白酒行业。随着中国与世界更多互动,全球酒友融合品鉴,会有更多口味和风格的蒸馏酒产品,在中国市场大卖。

为什么资本看好白酒?中国酒水分析师、白酒营销专家蔡学飞指出,一个是外部环境缺少合适的投资渠道;另一方面,白酒具有很强的社交属性,在未来的整个经济社会发展中具有刚需性,这是资本长期看好的原因。

不过,蔡学飞还指出,近期很多资本进入白酒,实际上,这些资本本身的主营业务表现并不优秀,它们进入白酒板块更多地是利用市场热度,来做强白酒概念,寻求资本增长。所以真正落地中国白酒行业、助力企业发展的作用非常有限,短期资本进入白酒炒作的现象比较严重,实际上容易加剧整个白酒行业的泡沫化。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)